北京商报讯(记者刘思红)曾经风靡一时的网络小贷牌照,如今却沦为弃儿。 11月3日,北京商报记者注意到,广州市地方金融管理局近日在官方网站发布公告,宣布取消广州保利小额贷款有限公司(以下简称“保利小贷”)试点资格。小额贷款”)。

从公告内容来看,保利小额贷款取消试点资格是本人提出的申请。根据相关规定,广州市地方金融管理局按照省地方金融管理局相关要求,对保利小额贷款取消试点资格相关申请材料进行了审核。 ,并将相关信息公开。公示期为2024年10月31日至2024年11月13日,逾期未收到异议或经审查异议不成立的,将依法取消保利小贷试点资格。

保利小贷成立于2015年10月,天眼查信息显示,其注册资本为2亿元人民币,股东为保利南方集团有限公司和保利投资控股有限公司,均为其100%控股子公司。国有企业中国保利集团。

就在8月14日,广州产权交易所披露,保利南方集团有限公司与保利投资控股有限公司共同转让广州保利小额贷款有限公司2亿股,占总股本的100%。总股本。转让价格约为2.81亿元。不过,此次注销,也表明保利小贷股权转让失败。

北京商报记者注意到,根据《网络小额贷款业务管理暂行办法(征求意见稿)》,“经营网络小额贷款业务的小额贷款公司注册资本不得低于1元”。亿元,应为“一次性实缴货币资本”。从本文来看,保利小贷的注册资本规模不符合监管要求。

苏溪智研高级研究员苏晓锐表示,保利小贷试点取消是在“退款令”背景下发生的。 “回笼令”后,国有央企持续清算小型金融机构股权,主要是为了响应监管精神,整合优化旗下泛金融业务,将精力和资源集中到更重要的主业上。企业。

近年来,小额贷款牌照被吊销的情况不断发生。为了聚焦主业,不少央企开始剥离非核心领域的金融资产,转让其银行、保险、基金、小额贷款、担保、融资租赁等各类金融机构的股权。

例如,今年7月,天翼电商股份有限公司挂牌转让重庆众安小额贷款有限公司41.18%股权,以及甜橙保险代理有限公司100%股权6月,南方电网子公司广西鑫盟投资集团有限公司拟以3.26亿元转让所持桂林银行股份。

主要原因是今年6月国务院国资委党委召开扩大会议。会议提到,要严格控制增量。中央企业原则上不得设立、收购、投资新的金融机构。影响较小、风险溢出较大的金融机构原则上不得参股或增持。

然而,近年来小额贷款核销频繁,既有监管因素,也有市场因素。从监管层面看,除了大型集团公司因应监管退出小贷外,近年来,各地加大力度清理“僵尸”、“脱节”小贷以及经营业绩不佳的小贷。已被清算。 。截至11月3日,北京商报记者发现,年内,湖南、江西、四川、广东、安徽、海南、重庆等地公布了辖区小额贷款情况,包括评级结果和部分经营数据。总体来看,随着相关工作的开展,各地小额贷款机构仍在被“清理”,机构数量持续减少。

从市场角度看,苏晓锐告诉北京商报记者,部分小贷机构定位不明确,经营业绩不佳。在业务可持续前景不明朗的情况下,他们在评估后主动选择退出市场。总体来看,市场上经营的小额贷款公司数量明显减少。

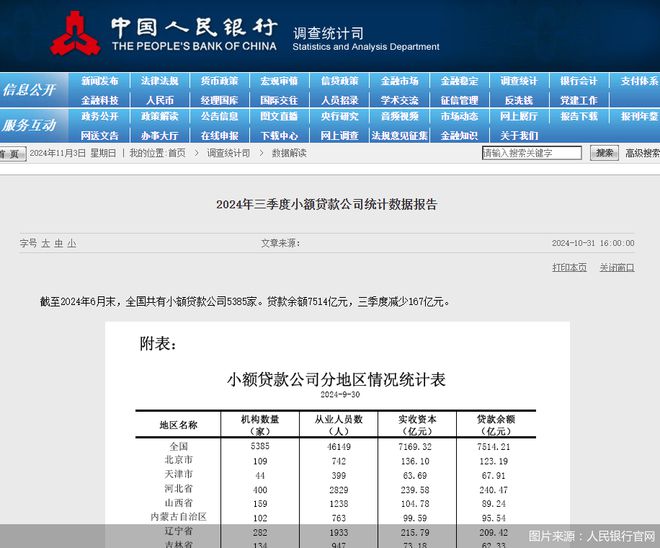

10月31日,中国人民银行发布2024年第三季度小额贷款公司统计报告。截至2024年6月末,全国小额贷款公司数量5385家,贷款余额7514亿元,第三季度下降了167%。十亿。

对于小贷行业的后续发展,苏晓锐预计,“优胜劣汰”和小贷行业的清算仍将持续。长期来看,小额贷款作为金融领域的重要“毛细血管”,仍需坚持服务实体经济。立足基础定位,结合自身优势和市场需求,充分挖掘小微企业和普惠金融需求,不断提升服务能力和科技水平。

本文采摘于网络,不代表本站立场,转载联系作者并注明出处:http://mjgaz.cn/fenxiang/270739.html