11月29日,智浦代理OpenDay会结束后,有记者向CEO张鹏提问:“To B进展如何?”

“没事。”张鹏直到现在才再说一句话。

今年,这家明星AI公司深度卷入了大模型之战。其同台竞争对手有百度、阿里巴巴、腾讯和字节。智浦和其他人工智能初创公司的命运如出一辙。入围是“安慰奖”,大多数情况下最终都是“参与才是最重要的”。

反巨人围剿是相当困难的。截至12月3日,使用关键词“大型车型”搜索中国招投标公共服务平台发现,大型车型竞标成功约200件。据光子星球不完全统计,上述四大云厂商的中标数量达到98个,占总订单量的近50%。仅大模型和AI相关的订单金额,四者合计就拿下了11.12亿元,占据了总数的大部分。一些国有企业、政企市场。

AI企业似乎陷入了自我认证的陷阱,需要依靠发布会、新品发布不断制造热度来吸引B端客户。但这些都抵不上云巨头的先天优势:算力订单价格碾压市场;单纯的大模型功能定价不能高,与云、数据库、SaaS一起打包成解决方案,不仅可以拉平云基础设施成本,还可以增加谈判权重;客户是路径依赖的,根据自己的使用习惯,直接向合作的云厂商发送报价。

更严峻的现实正在显现。在To B市场,云厂商也率先打起了价格战,量不增价。一度,他们以低于竞争对手一半的价格赢得了订单。此外,人工智能初创企业的先发优势逐渐减弱,竞争对手之间的服务日趋同质化。他们与大厂商的差距并不明显或者已经被超越。

至此,2024年大模式To B市场的整体格局已经确定:云大厂吃肉,AI公司吃汤。

AI收入纳入财报

去年以来,各大云公司陆续将AI和大模型升级到战略层面。

每个公司都有不同的想法。阿里云践行了MaaS理念,其核心是利用大模型和AI产品来驱动云收入。目前,阿里云相关收入由五部分组成,包括阿里巴巴内部业务调用统一钱文产生的收入、钉钉等阿里巴巴产品及其客户购买和消费云产生的收入、投资的AI公司产生的收入。阿里巴巴及其客户产生的收入、开发者调用大模型代币的收入、To B市场订单的收入等。

阿里云是目前规模最大、云服务形态最齐全的厂商。开源和闭源都在接受市场考验。在上述收入模块的带动下,阿里云实现了收入和利润的双增长。 2024年Q1至Q3,营收从255.95亿元增至296.1亿元;调整后利润由14.32亿元增至26.61亿元。亿元,同比增长89%。遗憾的是,阿里云尚未达到同比两位数增长的目标。

百度是人工智能和大模型领域的激进团体,从发布大模型到人工智能转型都走在最前沿。百度在IaaS和PaaS层的积累没有阿里巴巴深。它意识到基础设施建设不是出路,所以它专注于大模型和人工智能应用。百度云的收入主要由三部分组成:开发者调用文信模型产生的代币收入、授权API接口产生的收入以及To B市场订单收入。

由于基础设施层面无法产生规模经济,百度尤其积极发展B端业务。多位创业者告诉光子星球,百度市场部将主动联系他们,推动与其他创业公司的合作,以便尽快获得订单,增加文心模式的代币调用量。

赶上这波大模热潮,百度云的增长最为明显。 2024年Q3财报显示,AI营收占比提升至11%以上。这一增长主要是由互联网、教育、金融等行业对模型训练和推理的高需求推动的。其中,腰部企业客户增量收入环比增长170%。

但随着市场上同类产品的不断涌现,百度的不可替代性已经降低。尽管大模型和AI收入仍在增长,但增速已明显放缓。百度云Q3增速从14%下降至11%,生成式AI云收入Q3增速从95%骤降至17%。

腾讯倾向保守,更愿意在行业形势明朗时进入。对于大型模型、AI 助手、AI 绘图和 AI 视频都是如此。相比阿里巴巴和百度正在研究如何赢得新客户,腾讯云正在思考如何利用AI来满足现有业务需求。因此,将AI融入生态成为腾讯必须回答的问题。

腾讯云的AI收入像投资的鹅卵石一样分散在各个业务中。这些涟漪是渐进的,很难在短时间内计入收入。

腾讯在2024年第三季度财报中透露,营销服务板块的增长主要由视频账号、小程序、微信搜索广告和人工智能技术驱动。目前,AI相关收入约占腾讯云服务的10%,AI业务预计明年将产生可观的自由现金流。

云大昌吃肉

中国尚未完全开发的大模型市场,充满了不确定性。客户犹豫不决,适配大模型和AI功能的基础还不完善。开发商正在“一枪换地方”。现阶段,在中国的大环境下,对大型车型的真实、持续、稳定的需求来自于政府和企业。各个厂家都说是To B,但本质上是To G。

对于云厂商来说,G端市场的渠道、经验和客户都已经准备好了。只要再按照上一阶段的流程走一遍,主角就从SaaS和云变成了大模型和Agent。因此,接单成为了云大昌今年疯狂加分的方式。

光子星球基于中国政府采购网、中国招标投标公共服务平台、财招网等公开数据,追踪百度云、阿里云、腾讯云、火山云大机型的中标情况今年截至 2024 年 12 月 3 日。特别是,仅统计大型模型和生成式人工智能生成的相关订单。大模型应用服务通常指大模型应用平台、工具、软件等,大模型部署训练通常指模型训练、推理、调优等。统计结果可能存在遗漏,中标金额未公开均未纳入统计。

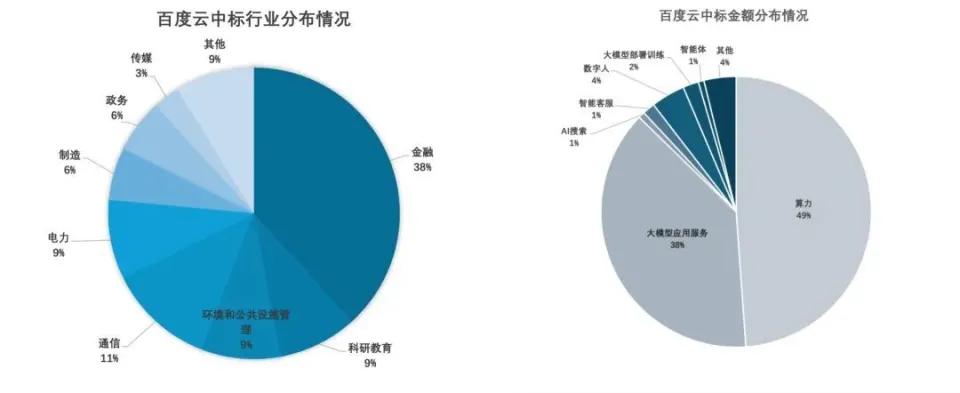

百度云中标34家,无论数量还是涉及行业,均在四家公司中排名第一。其中,金融行业中标数量最多,其次是通信、电力、教育科研、环境与公共设施管理等。百度云共获得订单4.46亿元,其中大部分为算力(2.16亿元)和大模型应用服务(1.7亿元),分别占总金额的49%和38%。或许是因为其在AI搜索领域的天赋,目前只有百度云接到了订单,但单价并不算太高,单笔交易不超过200万元。

(光子行星制图)

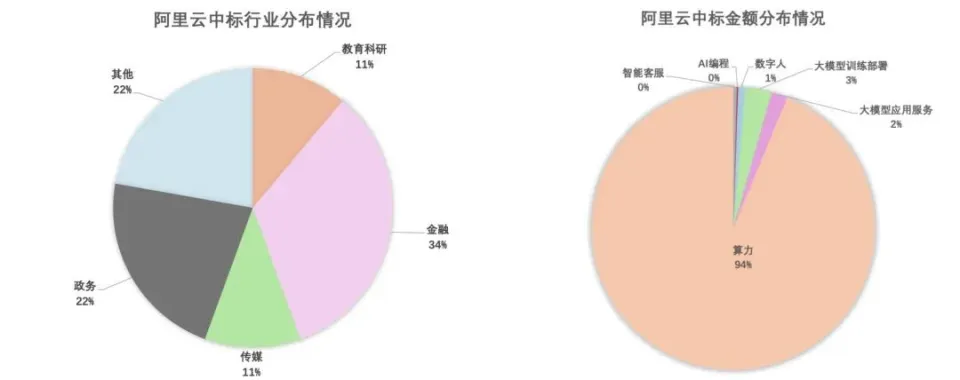

阿里云中标18个,主要领域为金融、教育、科研、政务等。虽然数量上不及百度,但阿里云以3.96亿元拿下智能计算订单总额4.26亿元,中标总额几乎追平百度云。除算力外,还投入1296万元用于大模型训练,769万元用于大模型应用服务。

梳理了一下,阿里云的强项其实是老云业务,比如云扩容、公有云、数据库、中间件、硬件等采购。数字人、智能客服、AI编程等新业务占比较低,阿里云在大模型训练和部署方面优势不突出。统一钱文大模的采购来源来自阿里巴巴参与并资助的科研机构“北京”。姜实验室”。

(光子行星制图)

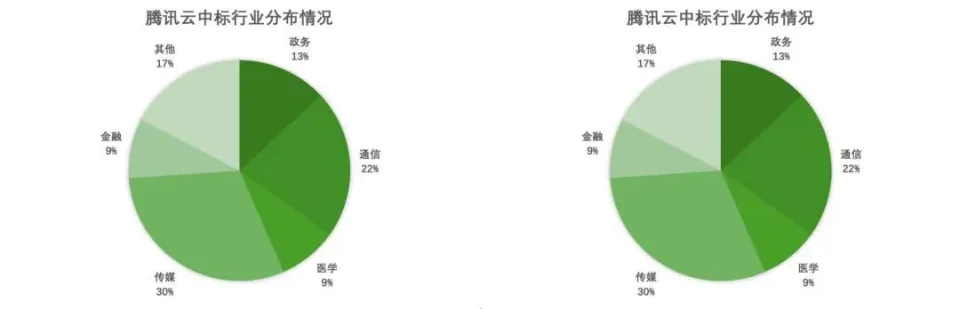

腾讯云共中标24个,总金额1.8亿元,集中在媒体和通信领域。通过梳理订单,光子星球发现,政府和企业对腾讯云和混元系列产品的了解最为清晰,其中包括数字人、多模态、大模式等几个关键词,可能被贴上腾讯的“教育部标签”浑源。这和走开源路线有关系。这使得其在大型模型训练和部署方面的中标比例达到了72%。深圳宝安区政府直接采用了腾讯云和混源大模式,广电和新闻媒体也提出微调垂直模式和升级平台。需求。

(光子行星制图)

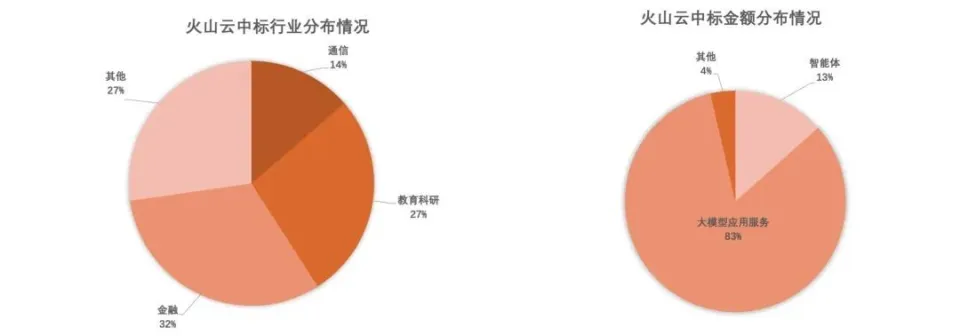

火山云共中标22个,但总金额仅为6159万元。霍山云基本拿下了所有智能座席细分领域的订单。由于智能代理的复杂度和定制难度不高,其单价会根据研发规模而有所波动。

5份智能机身订单中,最低为48万元,最高为420万元,单价较低。霍山云的中标体现了其营销策略。从结果来看,扣子正在加速从C端向B端的转变,承担起连接大车型和To B业务的功能。此外,豆袋模型的音频和视频功能也受到关注。

(光子行星制图)

大多数情况下,四家云厂商同台竞技,中标行业和金额分布都比较相似。现阶段,除了算力大单之外,很难说哪家厂商具有压倒性优势。大家遇到的一个通病就是钱多肉少。如果排除算力的话,你会发现大型号和AI相关客户的单价很低。

剔除算力后,百度云平均客单价约为742万,阿里云约为200万,腾讯云约为750万,霍山云约为280万。背后可能还涉及到利润分配的问题。按照大厂家的惯例,一个订单会被拆分成N份,分包给不同的公司。

AI厂商喝汤

在许多中标的采购公告中,都注明了“单一采购来源”。在大多数情况下,最终的中标者是云供应商。这意味着,从一开始,就有不少AI厂商在预选赛中落败。

这背后体现的是云厂商在这个赛道上的长期资源垄断,也是云本身的特性。为了追求安全性、连续性和稳定性,降低迁移和开发成本,不少国企选择在其基础上使用该厂商的云。继续使用大模型和AI产品服务。

To B或To G最终是一个解决问题、基于项目的目标,其要求很复杂。 B端客户可能不仅需要硬件和云服务,还需要大模型推理训练和Agent应用开发服务。他们想要的是一整套软硬件一体化的定制化解决方案。

例如,某教育数字化订单中,采购清单包括云扩展、定制大模型调用服务、文档工具、办公软件、数据分析等。对于刚刚进入行业的初创公司来说,自己的产品和服务根本无法满足上述订单需求,部分市场就自动被排除在外。

AI厂商与云厂商同台竞技的机会来自于其突出的个体能力。例如,当一个目标被拆分为文盛图片、文盛图片、文盛音乐、文盛视频等多个组件时,购买者会比较初创公司和大公司的相同功能效果。智普在综合榜单中表现不佳,但仍受到大厂商的围攻,拿到了多模态、大模型训练调优、大模型预训练、AI视频等部分订单。

这正在无形中引导AI厂商走向“互补”之路。目前,几乎所有一线AI初创公司都涉足大模型训练、推理、AI搜索、AI建图、AI视频等几个主流方向。在它们彼此变得越来越同质的同时,它们之间的差距也越来越小。其中有的还存在于大厂家,其服务输出更加规范、稳定。今年,云大昌拿下了大模型和人工智能市场近一半的订单。芝浦几乎没喝到汤,剩下的只是肉味儿。未来会更加困难。

To G发货周期长,回款慢。仅凭这两点,就足以扼杀一批在生死线上挣扎的AI企业。对于大工厂来说,大型号订单是锦上添花;对于初创公司来说,它们是收入来源。两者的性质完全不同。财力雄厚的云大昌有能力消费,有能力打价格战。

大型号、AI相关产品的单价无法提高,这些大云公司必须承担一定的责任。在同期候选者的竞争中,他们通过降价获得订单。在今年的“国产智能辅助编程服务”竞赛中,科大讯飞的报价为98万元,同花顺的报价为56万元。阿里云出面,将价格砍了一半,成交价为35万元。

初创公司面对挑战只有两个选择,要么退出市场,要么提供更低的价格。另一项AI编程研发采购中,百度云出价66万元,腾讯云出价33万元。一家软件初创公司开出了28万元的低价,最终拿到了订单。

于是,大型模式To B市场的恶性循环就开始了。随着强者愈强,AI公司手中剩下的牌将是最低的。

本文采摘于网络,不代表本站立场,转载联系作者并注明出处:http://mjgaz.cn/fenxiang/273175.html