“双11资生堂卖得不如珀莱雅!”

“POLA的销量无法超过珀莱雅。珀莱雅在亚洲排名第几?”

“日韩彩妆的份额好像被国货抢占了!”

……

虽然近年来,由于核污水事件和国货发展等原因,我国化妆品企业的处境大不如前,但上世纪日本化妆品的蓬勃发展却带来了相对稳定的一面。

如今,坏消息不断,日本美容产品陷入各种困境。那么日妆第三季度的表现如何呢?

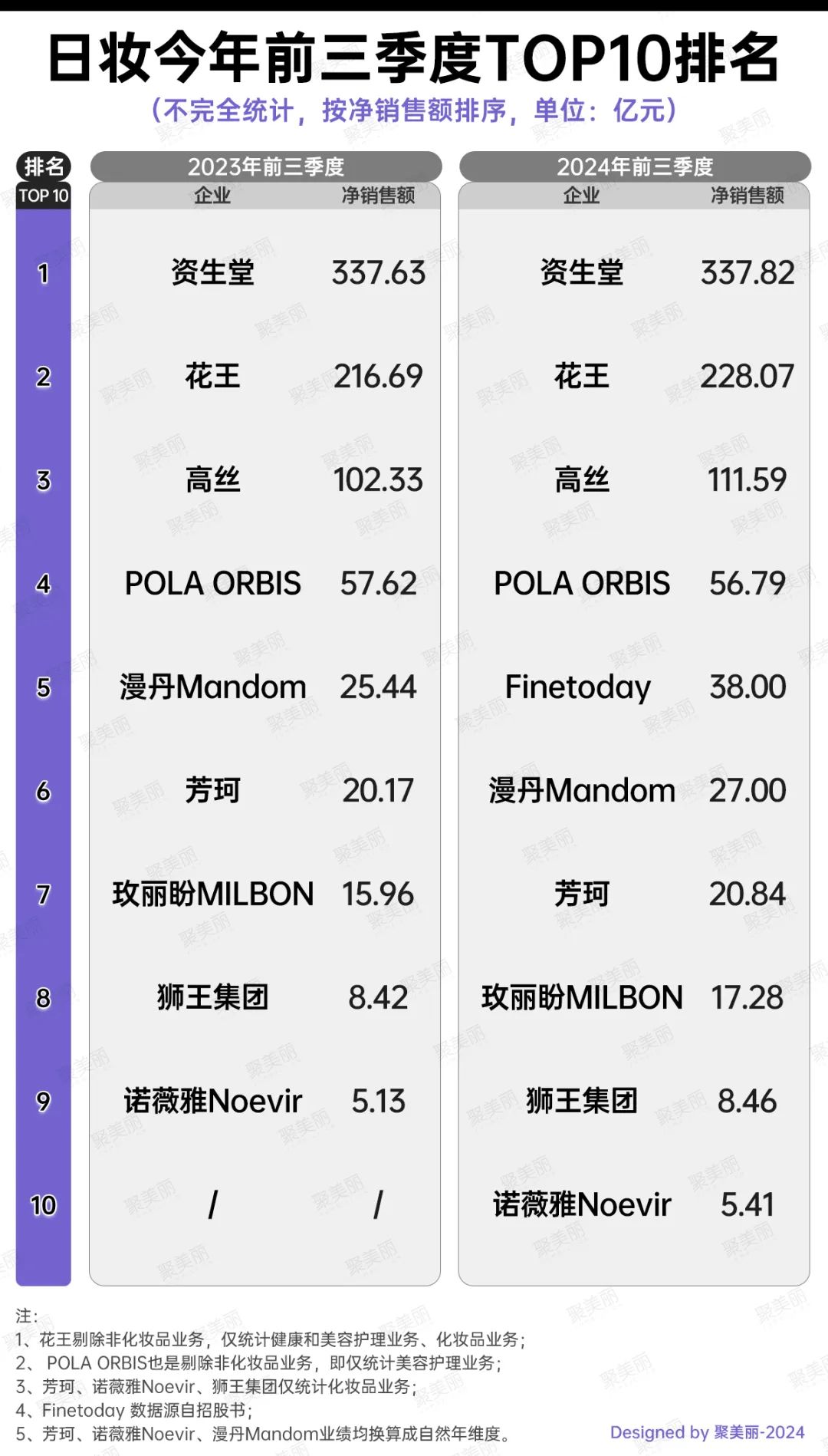

从上图可以看出,剥离非化妆品业务后,整个日本化妆品行业的梯队状况明显,两极分化严重。

第一梯队(百亿元以上):资生堂、花王、高丝

第二梯队(5-100亿元):POLA ORBIS

第三梯队(2-50亿元):今日精细、漫丹、方科

第四梯队(20亿元以下):MILBON、Lion Group、Noevir

榜单的另一个亮点是,家喻户晓的“五五”方可被脱胎于资生堂个护业务的Finetoday跌至第7位。

四大巨头陷入成长焦虑

近年来,日本化妆品被裁员、降薪、甚至领先品牌业绩下滑等声音所包围。

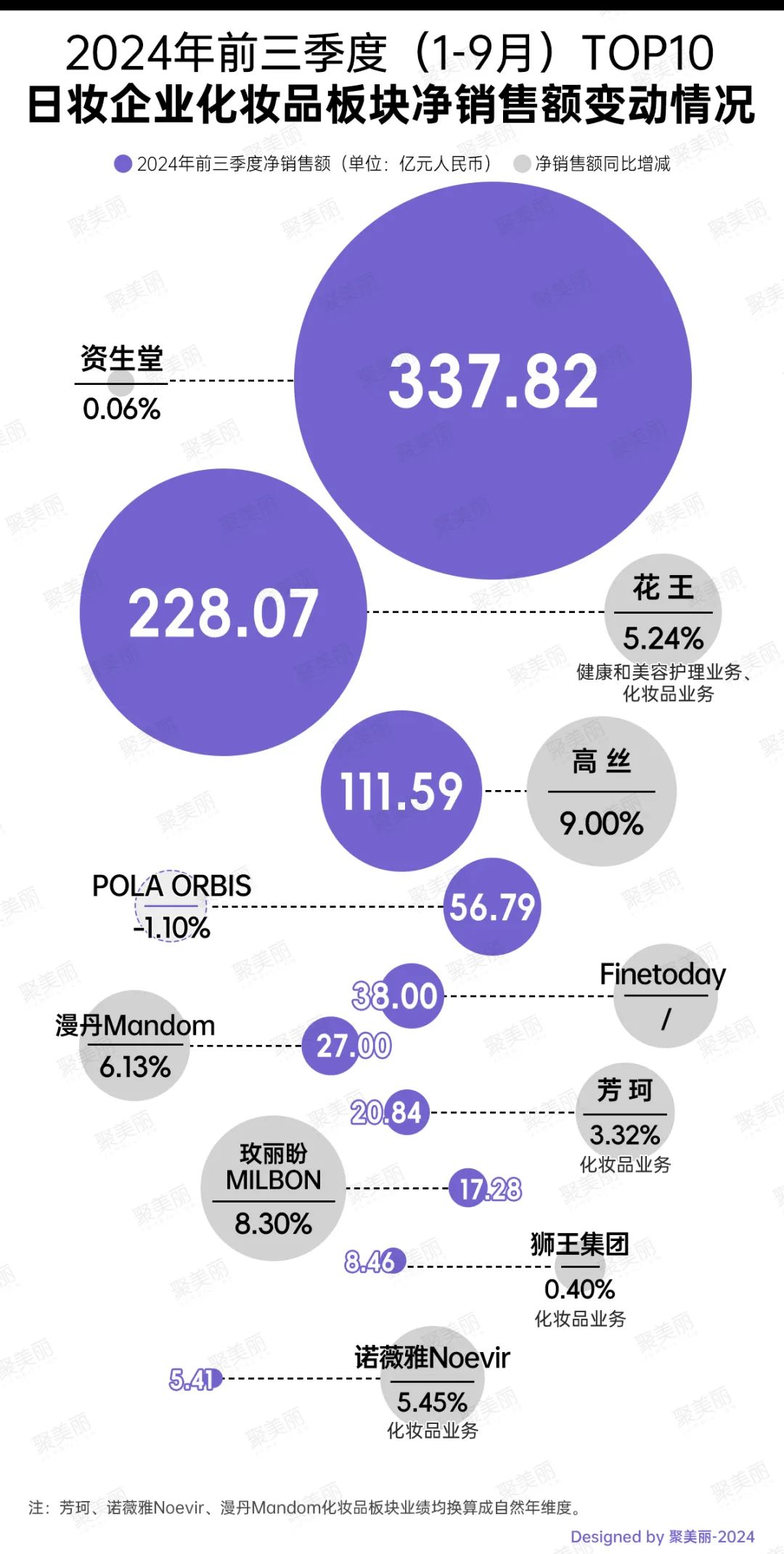

虽然集中度较高,但化妆品板块除POLA ORBIS下跌1.1%外,呈现统一增长背景。但仔细观察各家公司的表现,仍然有人欢喜有人忧。

1、资生堂、花王、POLA盈利能力下降

资生堂高端线几乎崩溃

作为日本化妆品的“老大哥”,资生堂长期以来一直是日本乃至亚洲化妆品的标杆。在WWD发布的2023年化妆品企业TOP100中,资生堂是唯一进入前十名的亚洲企业。

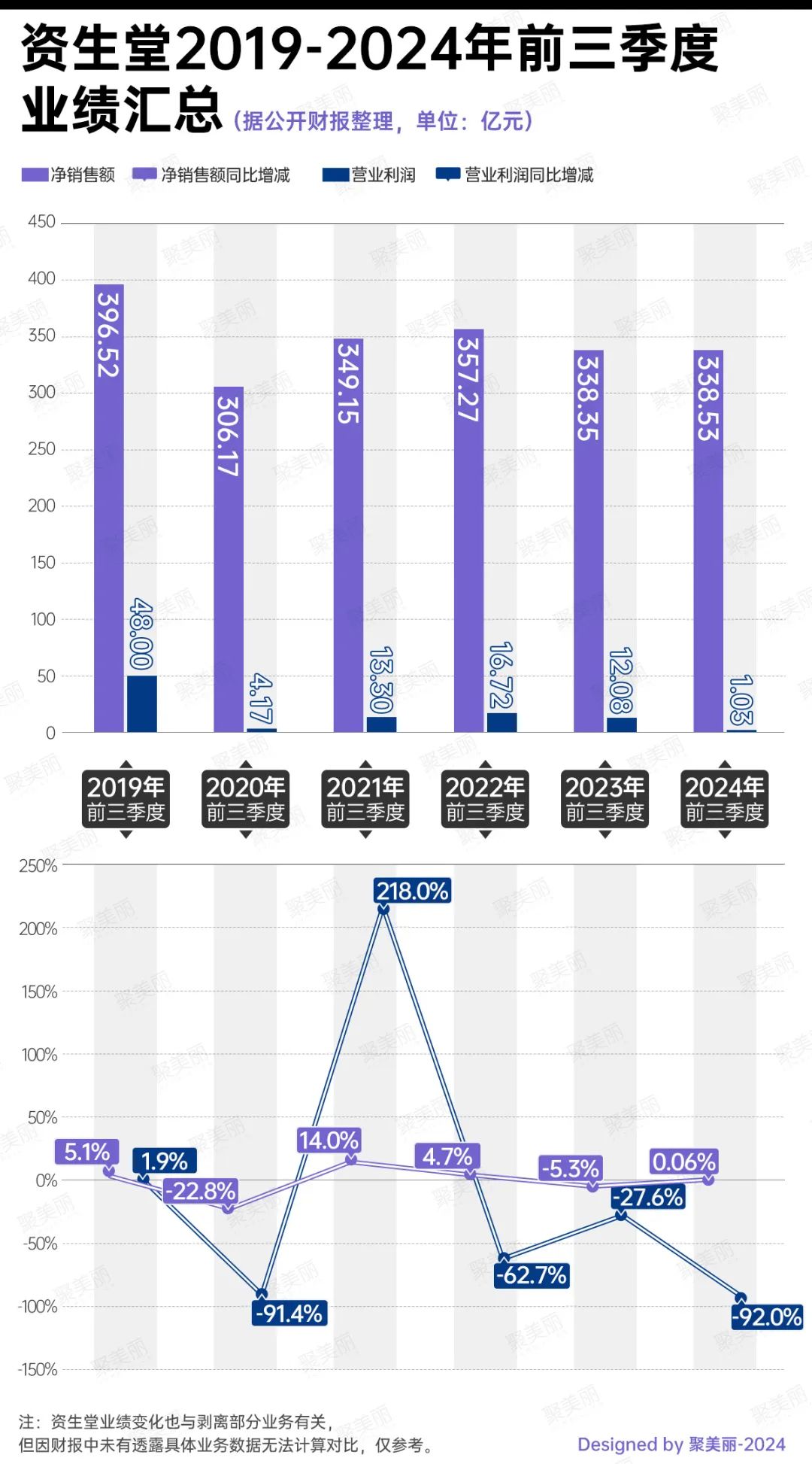

财报显示,资生堂今年前三季度净销售额与去年同期基本持平,但营业利润却暴跌92%。

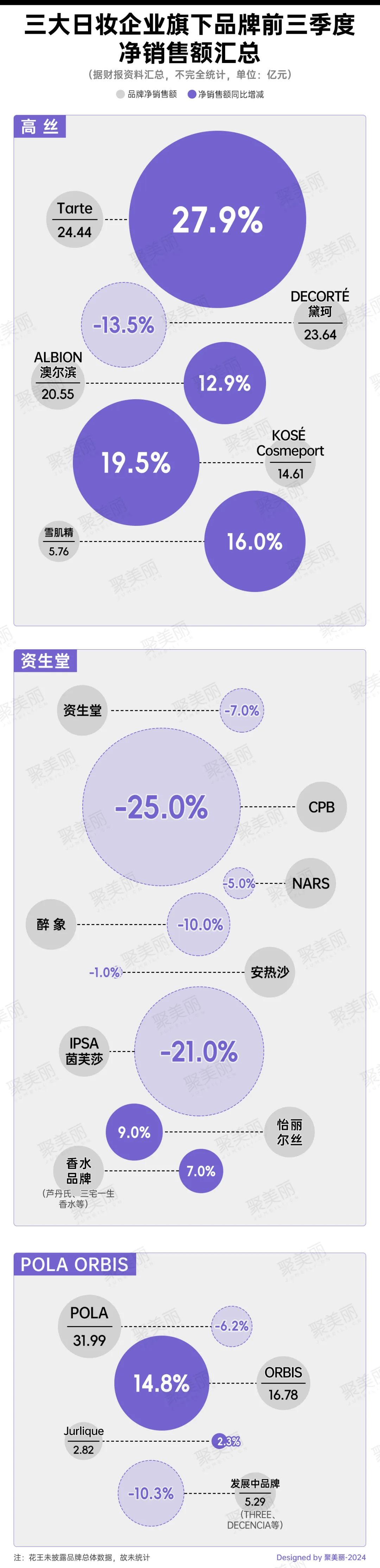

不仅如此,主品牌资生堂净销售额下降7%,其他主要品牌CPB、NARS、醉香、安瑞莎分别下降25%、5%、10%和1%,IPSA则暴跌21%。可以说,其高端路线几乎已经彻底崩溃。

回顾过去六年的业绩,资生堂的盈利能力已被严重削弱。除2019年和2021年前三季度外,资生堂其他四年营业利润均出现两位数下滑。

花王化妆品业务连续两年亏损

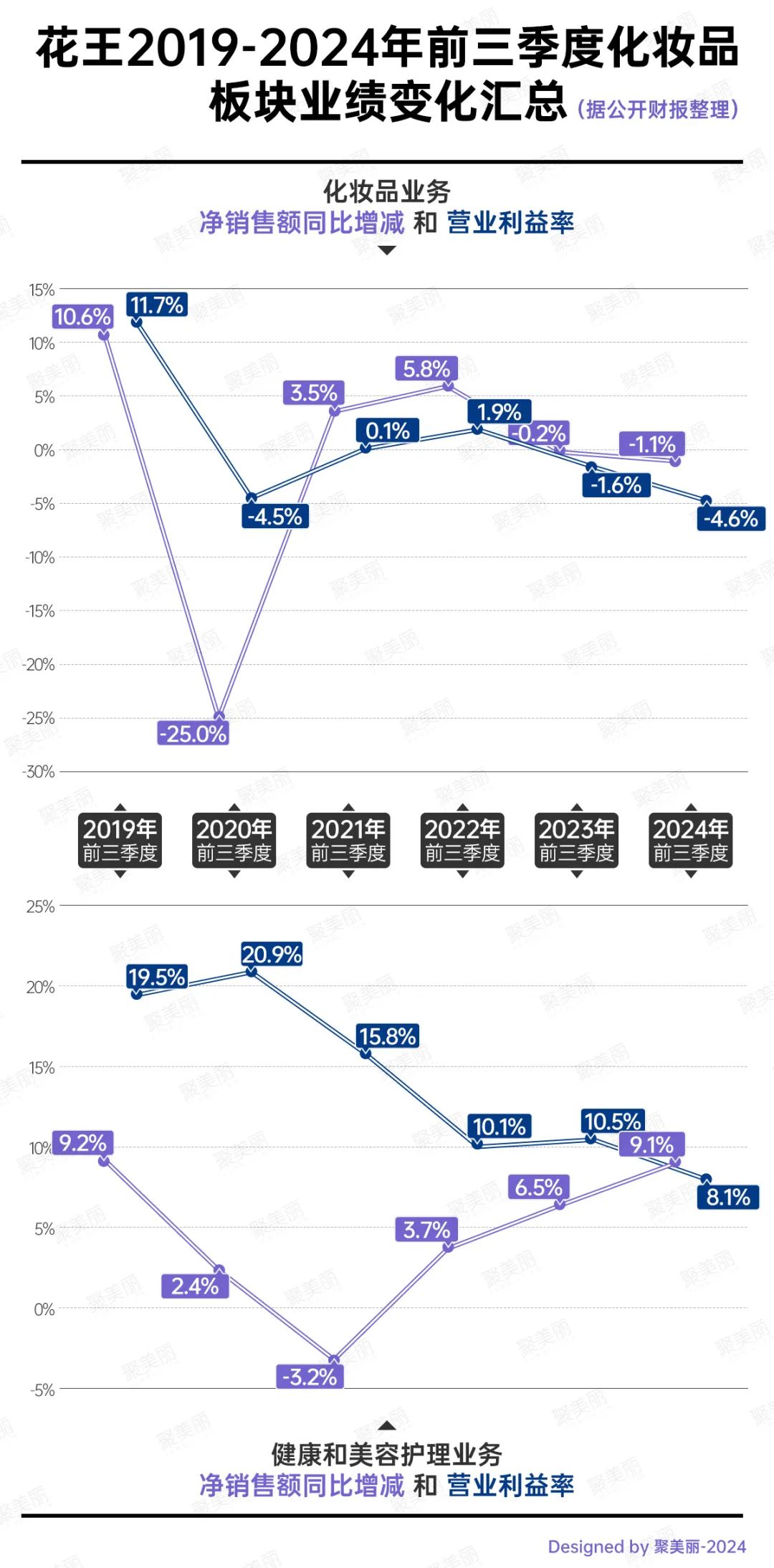

同样面临同样困境的还有花王,其美容相关业务包括化妆品业务,以及健康美容业务。

其中,花王的化妆品业务已连续两年亏损,而健康美容业务则出现盈利下滑的迹象。

对比过去六年同期业绩,花王化妆品业务2023年前三季度和2024年前三季度净销售额持续下滑,营业利润率呈现负数。

对于今年前三季度化妆品业务的下滑,花王也指出,虽然亚洲(不含中国)的销售额有所增长,日本和欧洲的销售额稳定,但仍无法弥补销售额的大幅下滑。在中国的销售。原因是大中华区的增长仍在持续。速度放缓,竞争加剧。

尽管健康美容业务在2021-2024年前三季度开始回暖,但从营业利润率变化来看,近六年来盈利能力有所减弱。

POLA ORBIS 双羽绒服

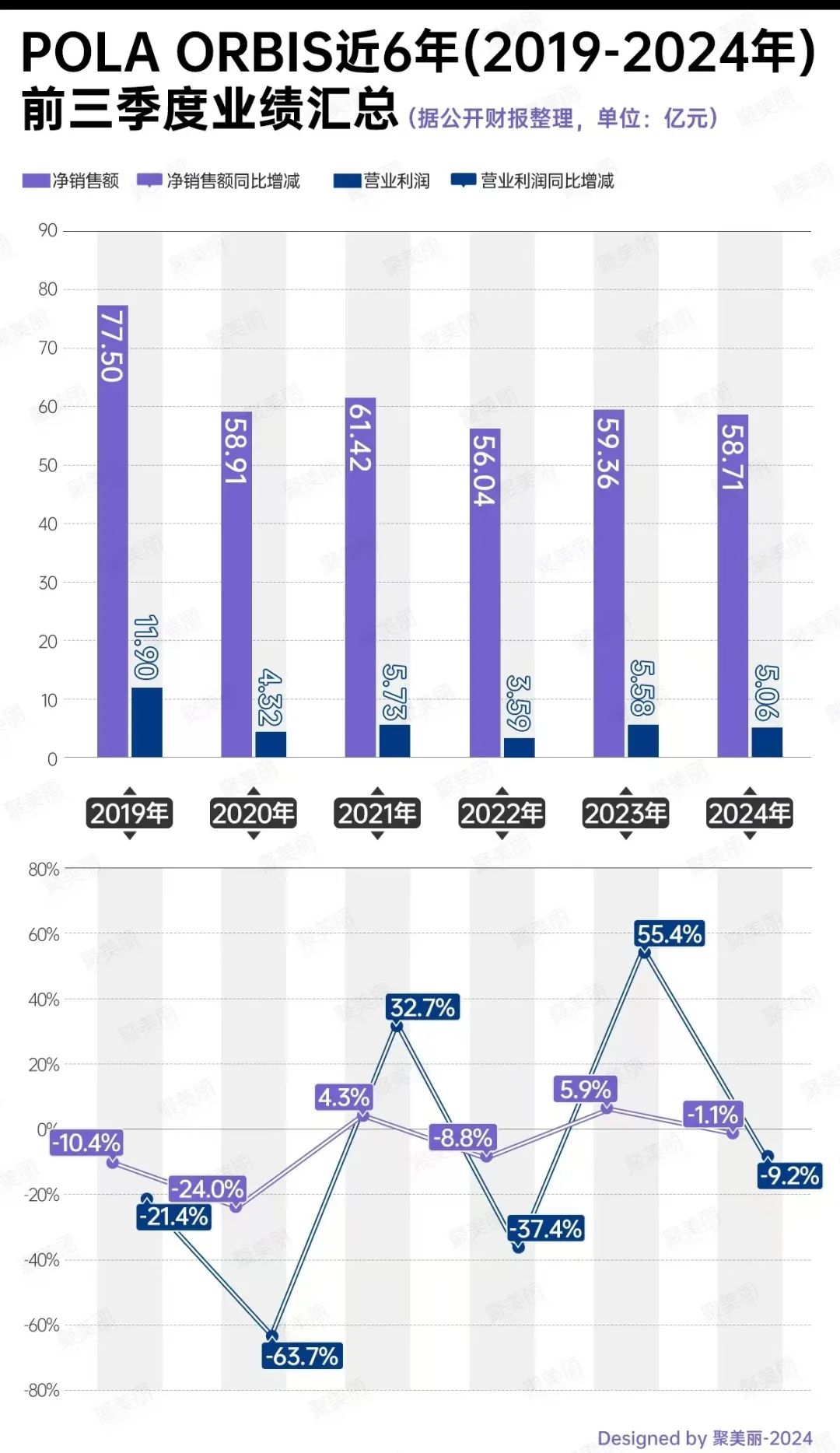

POLA ORBIS也面临同样的问题。从财报来看,今年前三季度其净销售额和营业利润均出现下降。

从品牌来看,主品牌POLA不仅净销售额和营业利润下降,而且在中国市场表现疲软;奥比斯 (ORBIS) 翻倍,茱莉蔻 (Jurlique) 遭受重大损失;发展中品牌(注:THREE、DECENCIA等)净销售额下降10.3%。不过,损失有所缓解。

此外,从近六年同期业绩来看,POLA ORBIS的净销售额和营业利润均出现萎缩,尤其是盈利能力大幅下滑。

从以上内容来看,不可否认资生堂是亚洲美容企业中的佼佼者,也是国内难以超越的老大哥。它已经超越了花王超过100亿的美妆业务,但近年来却因盈利困难而受到限制。这是一个显而易见的棘手问题,对企业的长远主义是一个很大的挑战。

花王和POLA ORBIS是日本美妆产品的中流砥柱,盈利能力的减弱无疑会对市场产生较大影响。

2、高丝连续三年上涨,戴克成“老二”

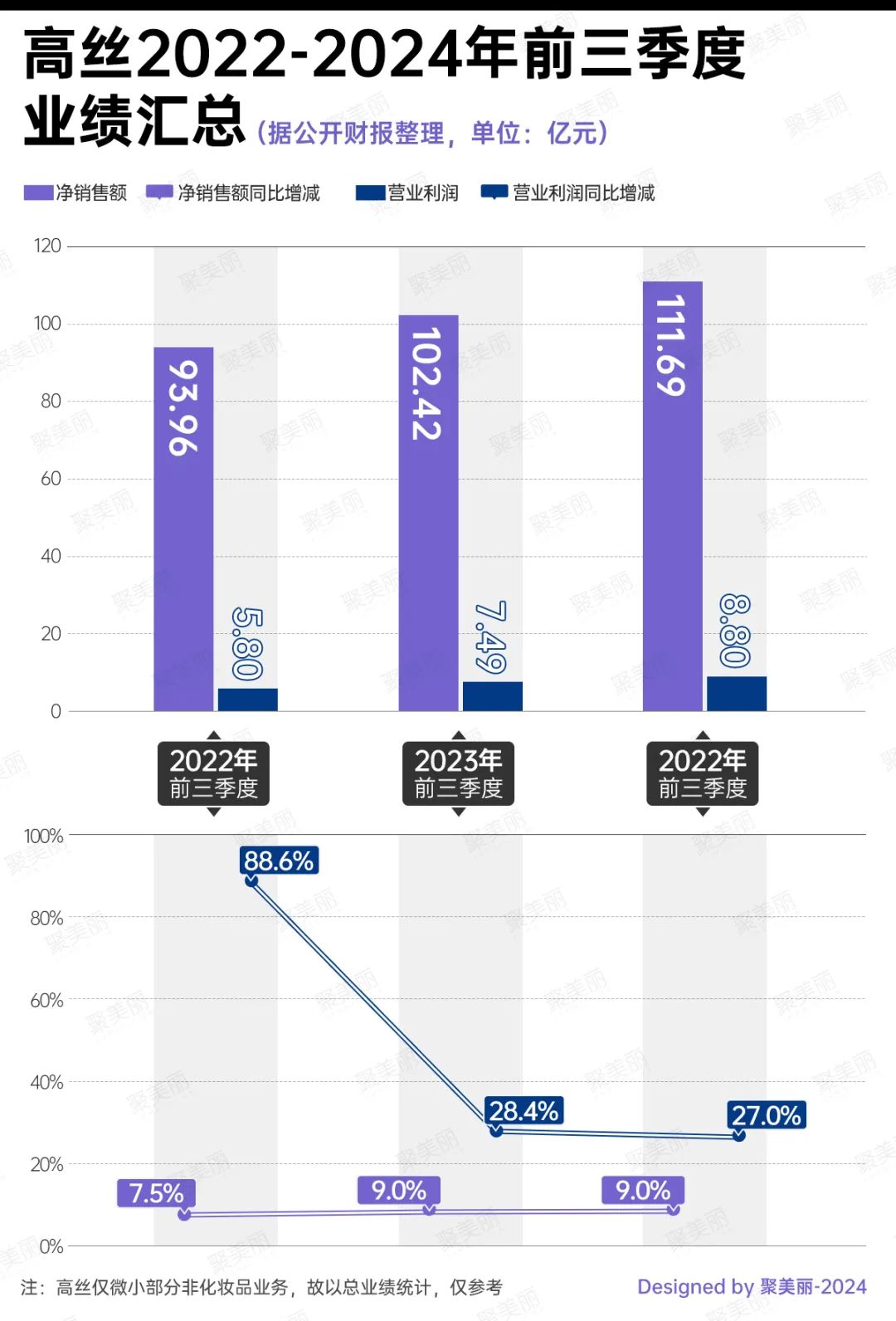

财报显示,今年前三季度,高丝是日本四大美妆企业中唯一一家保持净销售额和营业利润双增长的企业,并将在2022年前三季度保持增长——到 2024 年,净销售额增长率双双翻倍。位数,但增速有所放缓。

同时,高丝在财报中还透露,中国大陆和中国旅游零售行业的销售额下降,但日本市场和化妆品品牌Tarte的强劲增长带动总净销售额增长27%。

从品牌来看,除了DECORTÉ因中国市场疲软而下滑13.5%外,ALBION、雪肌精、KOSÉ Cosmeport和Tarte均呈现两位数增长。尤其是Tarte超越DECORTÉ成为旗下第一大品牌。

珀莱雅比日本人更受欢迎吗?

从之前的文章中不难发现,四大化妆品巨头都在抱怨生意难做,并共同指责中国市场疲软,影响了整体效益。

中国是全球第二大经济市场,全球美容公司都想分一杯羹。随着欧美国际品牌抢占大部分高端市场,普格等新贵巨头加大投入,以及珀莱雅、尚美、橘子生物等国内美容龙头企业强力追赶。加之核污水事件、地缘政治等不可控因素,日系美容品牌在中国整体落后。尤其是资生堂、高丝由于距离较近,在20世纪80年代进入中国市场后,一度领先于1990年代进入中国的雅诗兰黛、欧莱雅等。

日本化妆品在华的衰落一方面可以从大销量的逆转得到印证,从财报中也能一窥端倪。

1、双11彩妆产品被国货反超

从今年双11天猫和抖音的官方名单来看,日用化妆品(SK-II因属于美国宝洁公司而被排除在外)已逐渐跌出名单。

其中,纵观天猫美妆榜,日妆已连续两年跌出前十。天猫美妆数据显示,今年双11大促TOP20中,日本美妆产品仅有CPB和资生堂上榜,分别排名第11位和第17位。

相反,国产美妆产品却在弯道超车,珀莱雅稳居第一,薇诺娜、可芙美、齐桑多也挤进前20名,分别排名第9、第13、第19。

此外,根据抖音电商发布的护肤品整体榜单,国产美妆产品珀莱雅、韩舒、可芙美分别排名第一、第二、第四位,紧随其后的还有紫朵、薇诺娜、HBN、丸美、谷雨、迪夏普等。进入前20名。日本领先美容品牌CPB和资生堂跌出前20名,分别排名第18位和第20位。

同时,抖音电商数据显示,双11期间,国内十大护肤品品牌交易额排名前五的有一半,增速超过100%,其中成交增长最快的可芙美成交量同比增长237%。

此外,在快手平台上,日用化妆品无法跻身前20名表。顶级品牌多为谷雨、欧诗曼等老牌国货,或国际品牌、韩妆、白牌。

△图片来源:抖音、快手官方榜单

2、线下剔除计数器,线上落后

事实上,早在去年核污水事件直接影响日用化妆品销售时,资生堂等一些日用化妆品企业就提出了改变策略,包括聚焦日常运营、减少对大型活动的依赖、加速3 - 在五线城市部署。 (查看详情)

但从日常表现来看,日系化妆品无论线上还是线下的热度都在减弱。

多个日用化妆品系列即将下架

从线下渠道来看,今年一些知名日用化妆品品牌已退出中国。

据界面新闻报道,2月,IPSA位于上海陆家嘴中心的首家定制概念店已撤柜(该店去年12月刚刚开业)。还称,该品牌也已从上海大宁久光店撤出专柜。 。

与此同时,华商报报道称,资生堂另一品牌伊力赛尔今年6月传出下架消息,拨打南京、成都、重庆等城市门店均显示号码无法接听。已达或号码为空。

明星单品被国货围攻

从双11的表现来看,以护肤、彩妆为主的日化化妆品正逐渐被国内外品牌的明星单品围攻。

以资生堂为例,其天猫旗舰店最畅销的明星单品蓝胖子防晒霜并未进入榜单,而其主打产品悦维套装仅位居畅销榜第四位。美白面部护理套装。前三名是OLAY、兰蔻、谷雨的套装,后三名是Chando、Hanshu、Skin Future,都是国货。

△来源:天猫

总体而言,随着国产品牌的发展,日系美妆产品的份额正在逐渐失去。虽然国产美妆产品尚未具备渗透高端市场的实力,但仍与日系化妆品共享中低端存量市场。然而,在欧美国际大品牌和其他高端美妆产品的夹击下,日妆产品似乎也力不从心。

此外,当前国内环境低迷、消费降级,也为更多追求性价比、结合成分、功效等科技属性的国产美妆产品反超提供了土壤。

新一轮日常妆容洗牌?

从更广泛的角度来看,日用化妆品的增长焦虑并不完全源于中国市场。品牌老化以及未能成功打入当地市场也是因素。

1.一批日常妆变成“时代的泪”

从下图来看,近几年日用化妆品品牌有很多都在走下坡路。据聚美优品不完全统计,2019年以来,花王已关闭了Freshel、BlanchiSuperior等6个品牌,其中大部分品牌是通过收购日妆前领头羊嘉娜宝而获得的,其中也有一些品牌曾经在该公司任职。市场也曾有过辉煌时刻。

其中,今年4月宣布关闭的化妆品品牌COFFRET D'OR曾是日本排名第一的化妆品品牌,当地市场份额为27%。 (查看详情)

去年,POLA ORBIS还关闭了Amplitude和ITRIM这两个高端品牌,因为它们的业绩未达到预期。

此外,资生堂旗下知名大众美妆品牌ZA和珀美早在2022年1月就被出售给中国公司阅江投资,随后贝塔尼通过收购该公司51%的股权将其纳入该公司。

贝瑟尼财报显示,这两个品牌前三季度营收仅为3.81亿元。由此看来,虽然ZA和BOME在收购后进行了整改,但随着国产美妆产品向大众市场的渗透和抢食,想要回到昔日的巅峰并不容易。

2、主力品牌老化,高端路线停滞

从今年前三季度的财报来看,多家日本高端品牌正陷入停滞困境。

从下图来看,不难发现,如今化妆品的高端线,尤其是资生堂、DECORTÉ、CPB、IPSA、POLA等代表性品牌,均在下滑。

此外,花王在财报中指出了部分品牌在区域市场的表现:Bioré销售额增长;嘉娜宝(KANEBO)在日本的销售额增长超过30%; Furaflex和Clarin在中国的销售符合或超过计划; SENSAI在欧洲市场的销售额增长2%。

与其他公司不同,花王的品牌矩阵相对多元化,并不集中于某些品牌。更像是不同的品牌对区域市场有不同的定位。

此外,值得注意的是,一些日用化妆品品牌的净销售额已被一些国内领先品牌超越。

从上图来看,数据最高的POLA前三季度净销售额为31.99亿元,而珀莱雅品牌2024年上半年销售额为39.81亿元。

同时,贝瑟妮财报显示,以薇诺娜为主的自有护肤品牌前三季度累计营收达36.37亿元。从过往的财报来看,贝坦尼90%以上的营收都来自薇诺娜,这意味着薇诺娜前三季度的营收预计至少为32亿。

可以看到,薇诺娜和珀莱雅品牌的营收已经超过了很多日本品牌。在日系化妆品逐渐失去海外市场重要战场的“中国市场”,也预示着日系品牌在颓势中需要进行新一轮的洗牌和重塑。

特别是,除四大日用化妆品企业外,其余TOP10企业的品牌仍主要局限于日本国内市场,或辐射东南亚。在现有市场中找到增量增长更加困难。

重塑市场迫在眉睫

从上一篇文章来看,日本美妆产品的重塑已经迫在眉睫。事实上,从企业经营策略来看,日用化妆品企业一直在加速调整,尤其是去年资生堂明显由守转攻。

从各公司的趋势来看,四大日化公司主要以精简业务、优化品牌矩阵为主;调整组织架构,通过人事变动寻求内部变革。

1、剪枝除叶,优化品牌矩阵

在低迷的环境下,日化企业在坚持多品牌矩阵、多方位布局的同时,不断修剪枝叶。尤其是资生堂、花王强筋瘦身,砍掉亏损品牌,专心发展自有品牌。

资生堂与实惠价格断绝关系频频减肥

资生堂近年来频繁出售品牌,尤其是在剥离平价品牌时。 2021年,基于专注高端美容的战略,资生堂将对个人护理业务(包括科悠然、汇润、水语、三光、丝碧琪、吾诺等品牌)进行拆分重组,并成立新公司FineToday资生堂(2023 年初更名为 FineToday)。今年6月,资生堂与私募股权CVC完成股权转让并全资控股FineToday。

从招股书披露的业绩来看,FineToday已经以净销售额近40亿元超越方可等老牌企业,位列日化企业第五位,可见其未来发展潜力巨大。

不仅如此,资生堂近年来还出售了彩妆品牌Bare Minerals、Laura Mercier、Buxom,以更加专注于其优势赛道——护肤市场。 (细节)

花王修改K27计划,砍掉5个品牌

2023年8月,花王提出2027年中期计划(K27),重点关注结构性改革和增长战略,同时采取适当的投资组合管理措施,包括执行战略投资、并购和重组。

以这一计划为核心前提,花王在过去一年砍掉了5个边缘化品牌,并于去年8月斥资4.5亿美元(约合人民币32.61亿元)收购了澳大利亚防晒品牌Bondi Sands。

不仅如此,花王自2018年起提出以G11(11个全球品牌)和R8(8个本土品牌)为主的品牌战略。SENSAI、KANEBO等高端护肤品牌均保持增长。

2、细化组织架构,多方位降本增效

在市场盈利能力减弱的情况下,四大日用化妆品企业也通过改善组织架构、降本增效等多方位缓解当前的增长焦虑,如资生堂、高丝的高管变动和裁员等。

今年以来,资生堂不断进行内部调整,积极调整市场策略。 3月,资生堂被曝总部约1500名员工提前退休; 9月,还宣布了重大内部改组计划,共涉及7人事变动。 (查看详情)

与此同时,资生堂也在加速改善成本结构,尤其注重中国市场的增收节支,以及优化欧美和亚洲市场的物流。

此外,高丝本月还宣布了10项人事变动,包括将高丝销售有限公司执行董事兼副总裁Manabu Ota晋升为总裁兼首席执行官,并将于2025年1月1日正式上任。

对此,高丝认为,此举是为了加强管理和业务运营。

3、重组中国市场,做好扭亏为盈的准备

尽管四大化妆品公司集体吐槽中国市场,但他们都在重组中国市场,准备打一场硬仗。

资生堂:新赛道、新品牌

其中,资生堂正在积极重组在华业务,尤其注重增加新赛道以及将其他品牌引入中国市场。

今年8月,全资子公司资生堂贸易(上海)有限公司成立,接管原资生堂(中国)投资有限公司的线下业务,主要项目为三类医疗设备。

次月(9月),资生堂中国与中国农业大学营养与健康研究院达成战略合作。双方拟聚焦口腔美容领域,共同推动科研开发和成果转化。

同时,还将醉象和皇家银座引入大中华区。

加码高端产品,深入中国

高丝、花王、宝丽奥蜜斯持续推进业务调整,以更好地满足中国市场的需求。其中,财报指出,重点是整顿线上投资,强化品牌用户认知,提高各大品牌认知度。

为此,高丝和花王在今年的中国国际进口博览会上透露,将于2025年向中国市场推出一系列新产品线,如雪肌精蓝系列、科润保湿隔离修复霜等。

此外,在去年的进博会上,花王(中国)化妆品事业部总经理田中纯一表示,大中华区市场出现了两个重要调整:一是营销活动的主导方从日本总部改为中国业务部;其次,产品研发和生产并不完全依赖日本工厂。例如,科润和芙丽芳丝已经在中国生产。

POLA ORBIS在今年三季报中表示,正在努力通过旗下主品牌POLA和ORBIS推动海外业务的复苏,扩大与高端客户的联系,同时在中国建立品牌知名度市场。

总体来说,比中国化妆品早发展一个世纪的日本化妆品,现在面临着衰老的困境和一批时代泪水的没落,这意味着日本化妆品的红利期可能会消失。

除了此前核辐射成为不少日本品牌的“魔咒”之外,聚美丽还认为其护肤理念和产品与国内产品有所不同。另一方面,由于当地文化和监管制度的特殊“限制”,日本化妆品出现了“叫好不叫座”的现象。

虽然成分不错,但缺乏讲述科技故事的能力。在目前关注成分和功效的环境下,尤其是中国市场,日妆明显有点落后。

此外,全球美容市场在动荡和竞争中迅速变化。科技和美容行业逐渐与化妆品交织在一起。这一切都意味着,日常妆容想要重回巅峰,还需要巨大的改变。

本文来自微信公众号“聚美丽”,作者:飘飘,36氪经授权发布。

本文采摘于网络,不代表本站立场,转载联系作者并注明出处:http://mjgaz.cn/fenxiang/272786.html