在半导体行业的投资热潮中,市场对行业的增长潜力寄予厚望。随着市场情绪逐渐稳定,投资者开始更加关注半导体行业的表现。那么目前半导体行业的业绩增长情况如何呢?我们正处于行业周期的拐点吗?

本文以半导体行业三季报为切入点,从销量、库存、订单三个角度,阐释半导体行业目前处于温和复苏阶段,且复苏过程预计将持续较长时间时间。我们希望为投资者在科技领域抓住长期机会提供线索。

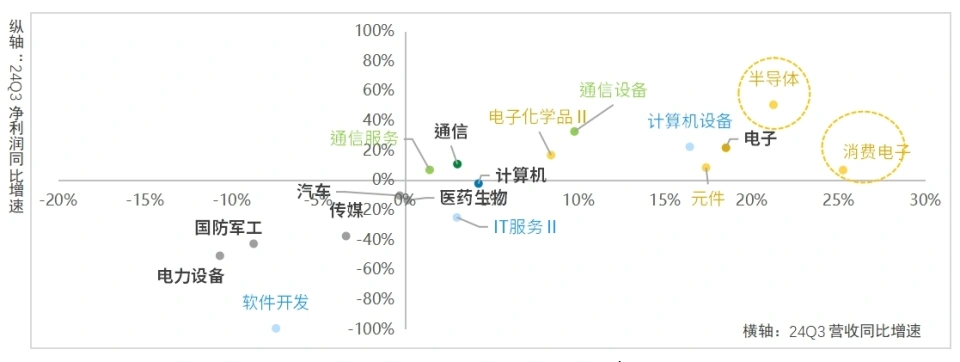

从增长板块整体来看,半导体行业表现尤为突出,与消费电子一起成为三季度增速最快的两个第二产业。

图:24Q3增长板块表现

数据来源:Wind,各上市公司三季报,截至2024年9月30日,注:黄/蓝/绿分别为电子/计算机/通信第二产业。

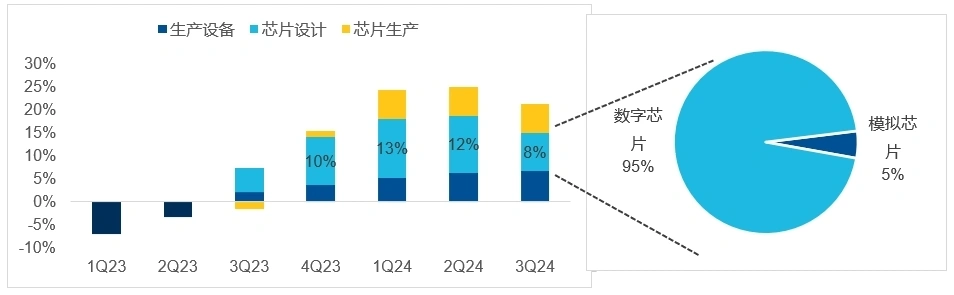

具体来说,首先,从销售增长来看,半导体行业仍在复苏,但复苏速度有所放缓。第三季度半导体行业复苏的主要推动力是数字芯片的芯片设计工艺,这对应了消费端的需求。这一主要驱动力也使得半导体行业三季度净利润增速高于营收同比增速,整体呈现出较好的盈利能力。

图:半导体各子行业对整体营收同比增长的贡献

数据来源:Wind,各上市公司三季报,截至2024年9月30日

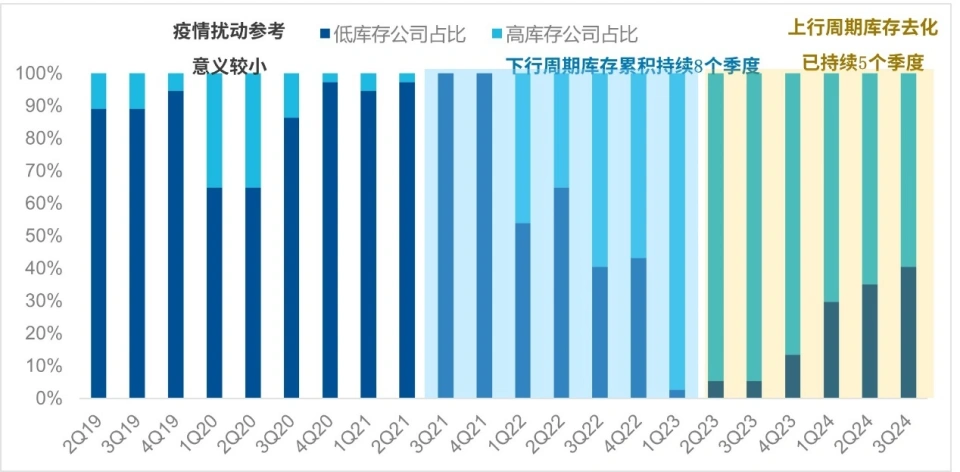

从库存角度来看,从库存就能看出复苏周期:24Q3库存持续枯竭,预计将持续3-5个季度。库存方面,每四年一个半导体周期,往往会经历2年的库存积累和2年的库存消耗。以具有较大参考意义的芯片设计环节为例,统计池经历了21Q3到23Q2的8个季度的库存。积累之后,库存开始下降。去库存已经过去五个季度了。低库存企业比例约为40%。根据历史经验,预计将持续3-5个季度。

那么展望未来,三季报能为我们提供哪些关于未来需求的线索呢?

从库存情况来看,当前半导体行业库存仍在减少,表明下游需求正在恢复,并且根据历史经验,半导体行业的复苏可能会持续3-5个季度。

通常,半导体行业每四年经历一个周期,其中包括两年的库存积累期和两年的库存下降期。三季报显示,2024年第三季度,半导体行业库存将持续减少。截至目前,库存削减过程已持续五个季度,约40%的企业库存仍处于较低水平。根据历史经验,这种去库存趋势可能会持续3-5个季度。也就是说,新增需求大于新增供给的格局仍有望持续,从而为半导体行业的景气提供一定支撑。

图:统计池中芯片设计企业库存占比

数据来源:Wind,各上市公司三季报,截至2024年9月30日。 注:库存高/低评价指标是是否高于/低于近五年平均库存。

从订单情况来看,第三季度半导体订单持续增长,这意味着未来6-12个月需求预计将持续。半导体设备市场增长的核心指标是订单量的增长,这通常通过合同负债反映出来。考虑到交付周期,合同责任数据可以大致预测未来6-12个月的市场需求趋势。三季报显示,国内重点装备企业整体合同负债继续增长,表明未来6-12个月需求有望持续。

图:重点装备企业合同负债(亿元)

数据来源:Wind,各上市公司三季报,截至2024年9月30日

综上所述,我国半导体产业目前正处于温和复苏阶段,且复苏过程预计将持续较长时间。科技领域的投资机会备受关注。

然而,技术领域的投资不仅需要关注全球创新周期和政策走向,还需要在高度弹性的市场中进行风格和产业的轮换,这使得研究和投资变得困难。

通过投资相应指数来把握科技板块的增长机会是更合适的选择。投资者可关注例如专注于半导体产业链的芯片行业(H30007.CSI)、半导体设备材料(931743.CSI)指数以及科技行业敞口较高的核心宽基,例如如:科技50(000688)、创业板指数(399006)、科技创业50(931643)等行业相对分布均匀,覆盖多个科技行业细分领域。

上述指数相关产品:半导体芯片ETF(516350);半导体材料装备ETF(159558),OTC连接(A类:018411;C类:018412);科创板50ETF(588080),OTC连接(A类:011608;C类:011609);创业板ETF(159915),场外交易(A类:110026;C类:004744);科创ETF(159781),OTC连接(A类:013304;C类:013305)。

本文采摘于网络,不代表本站立场,转载联系作者并注明出处:http://mjgaz.cn/fenxiang/271486.html