连日来,民生银行股价小幅涨跌。

11月18日,民生银行披露重要股东增持公告。新希望计划通过二级市场增持该行。增持后持股比例将超过5%,成为该行第四大股东。此消息导致民生银行股价连续两日上涨。

18日创下去年5月以来单日最大涨幅7.43%。 19日收盘价再次上涨2.72,两笔成交上涨10%。然而仅仅两个交易日成功后,20日至22日,民生银行股价就开始连续三个交易日下跌,累计回撤7.13%。

截至11月25日,该行股价收于3.89元,较2014年12月(复权前)最高点下跌约35%。

作为民生银行的创始股东之一,新希望董事长刘永好与民生银行关系密切。此前,他持续减持,总持股比例低于5%持股线。如今他突然加持,多少让人有些意外。 。

但出乎意料的是,市场似乎仍然没有提升对民生银行未来的预期。因为在很多人看来,刘永好的攻击只是为了扩大自己在民生银行的话语权。

但面对陷入困境的民生银行,刘永好能否利用自己的话语权改变自己所处的困境,目前还不得而知。

房地产“深坑”爬不出来

今年,民生银行再次交出了营收、利润双双下滑的丑陋财报。

作为中国第一家民营股份制银行,它从风头正劲,到现在陷入困境。回顾过去,我们可以发现转折点就在2020年。

2020年,民生银行净利润首次下滑,下降约36%。同期,不良贷款总额700.49亿元,增长28.69%。此后,民生银行经历了连续三年业绩下滑。财报显示,2021年至2023年,该行营业收入增长率分别为-8.73%、-15.60%、-1.16%;归属于母公司净利润同比增速分别为0.21%、2.58%、1.57%。

很多人可能还记得今年发生了哪些大事件。 9月,一封来自恒大集团的“求助信”突然在网络上流传,引爆了房地产圈。这个曾经的房地产行业“巨头”就像推倒了第一张多米诺骨牌,几乎所有房地产公司都纷纷效仿。 ,在一片惊呼声中倒下。

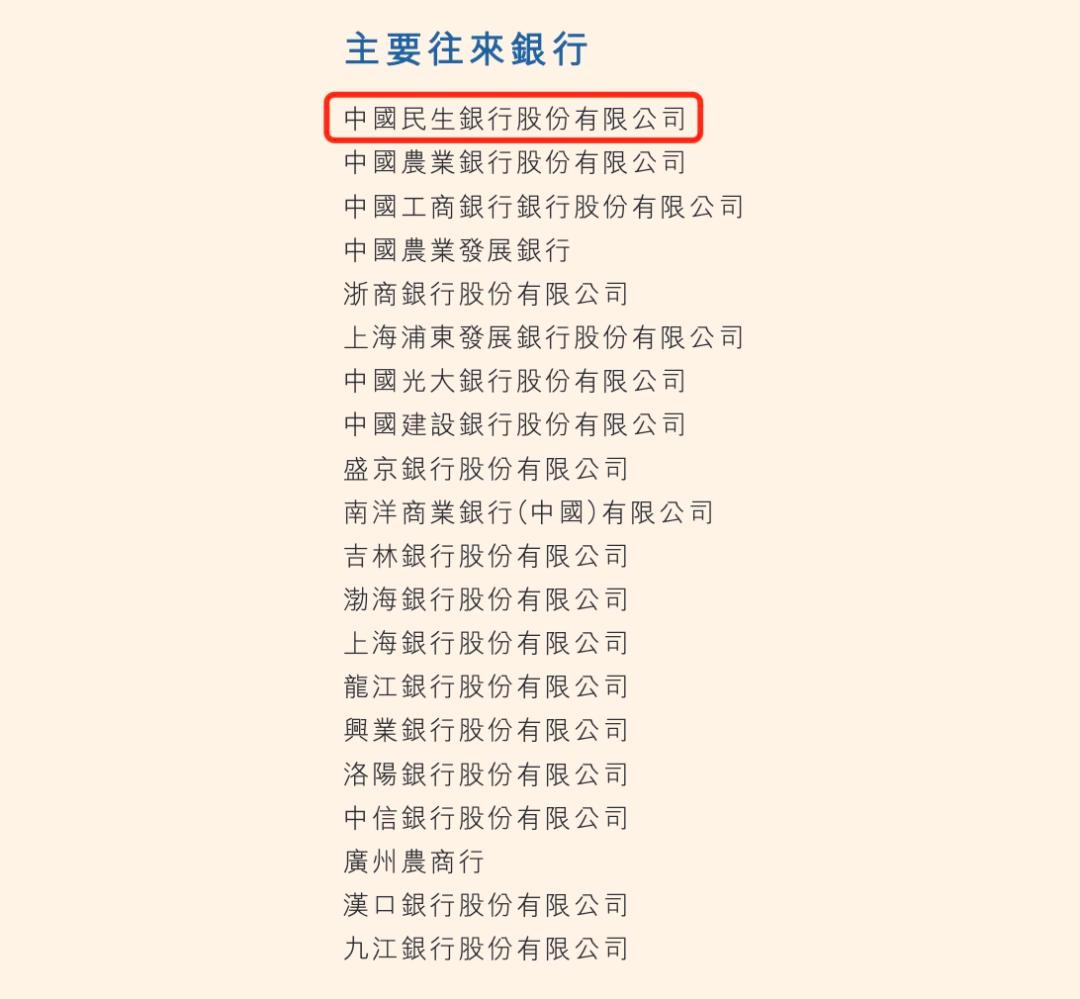

随着恒大事件的展开,与恒大有交易的银行纷纷被挖出来。民生银行位居上市银行榜首。作为恒大最大的银行债权人,其债务规模高达293亿元。但房地产圈里的民生银行可不止许家印一个。自2015年起,民生银行开始与房地产企业建立频繁的合作,包括振融、阳光城、金科、佳兆业、宝能……

时任董事长的洪奇大幅增加了房地产行业的贷款额度。 2019年,房地产行业贷款占比第一,占比13.66%,民生银行资产也扩张至6.68万亿元。但谁也没想到,等待他的却是一场房地产风暴。

民生银行陷入房地产市场泡沫,是银行普遍与房地产巨头捆绑在一起的一个缩影。不过,其之所以大胆进军房地产市场,或许与其背后的大股东有关。尤其是泛海系的实际控制人卢志强,在中国建立了庞大的金融帝国,原本通过房地产业务快速积累财富,然后将手伸向利润更高的金融业。

民生银行在一定程度上扮演着“提款机”的角色。

2006年,卢志强出任民生银行副董事长后,泛海约33亿元关联贷款被曝光。金融危机期间,他靠减持套现约45亿元,熬过了寒冬。 2020年底至2022年底,泛海一度是民生银行贷款最大关联方,贷款余额连续三年超过210亿元。

如今,这笔钱已经成为民生银行难以言喻的痛。泛海集团的暴雷,已经让其无力应对欠民生银行的巨额债务。

房地产市场持续低迷是必然趋势,而民生银行仍深陷房企雷雨引发的债务危机之中。 2020年末至2023年末,民生银行房地产行业不良贷款余额分别为30.4亿元、95.74亿元、155.45亿元、170.38亿元,对应的不良贷款余额执行率分别为0.69%、2.66%、4.28%和4.92%。所有数据都在逐年增加。

民生银行需要强势大股东吗?

新希望对银行业的长期看好是由民生银行解释的,但刘永好在民生银行的起起伏伏以及与其他大股东的内讧,让此举显得不那么简单。

从1999年到2000年的一年多时间里,民生银行进行了史无前例的大规模股权变更。此次股权变更后,民生银行前三大股东变为:新希望、东方集团和泛海集团,刘永好、张宏伟、卢志强自然成为当时市场认可的民生银行“三巨头”股东。虽然此后民生银行的股权变动非常频繁,但这三人作为民生银行的高层人物,地位依然稳固,看似站在三大支柱上。

但中间却出现了一点小插曲。 2006年,刘永好被赶出局。直到2009年新希望增持,他才重返董事会。

如今新希望已经高举大旗,刘永好面前的情况已经十分明晰:中国民生银行和泛海已经分手,卢志强也从董事会消失,另外一位也以类似的方式“垮台”。方式。今年以来,东方集团经历了一场又一场“雷雨”。到2023年,其负债总额将达到490.28亿元,其中欠民生银行98.89亿元。也就是说,原来的三位长老之中,只剩下了刘永好一人。

难怪外界质疑刘永好是否寻求控制民生银行。然而,寻求更大的控制权对于刘永好和新希望来说有些超出了他们的能力范围。

因为新希望本身也负债累累。 2016年以来,新希望的负债总额逐年增加,资产负债率从31.65%上升到今年一季度的74.02%。 2020年至2023年,新希望总负债分别为580.73亿元、862.55亿元、929.64亿元、936.8亿元,稳步上升。

此外,截至2024年3月末,新希望货币资金109.37亿元,短期借款188.67亿元,一年内到期的非流动负债86.47亿元,长期借款甚至高达为264.65亿元。

卢志强、张宏伟给民生银行带来的那一堆坏账,至今还牢牢压在他们的头上。虽然新希望的负债不如泛海和东方系,但如果刘永好在民生银行的话语权变大,谁也不敢保证民生银行会继续成为大佬的“提款机”。

与卢志强、张宏伟等人相比,从事实业的刘永好显得更加谨慎务实。当别人拿着银行的钱,沉迷于资本游戏的时候,刘永好实际上却退却了。然而,近年来,养猪和饲料主营业务却日益亏损。新希望的利润几乎全部靠投资回报支撑,而民生银行是新希望最大的投资标的。

今年中报数据显示,新希望营业利润为亏损13.11亿元。这是在实现投资收益10.2亿元的前提下,其中民生银行贡献投资收益9.4亿元。

刘永好曾对外表示,“民生银行没有绝对大股东,优点是不受大股东控制,关联交易相对较少,缺点是没有大股东全力承诺”到它。”如果可以的话,刘永好会是全身心投入的人。大股东?

现在再押注小微企业还来得及吗?

民生银行一度成为股份制银行的领头羊。 2013年2月4日,民生银行收盘市值为3270亿元,招商银行收盘市值为3140亿元。民生银行首次超越招商银行,成为股份制银行龙头。现在,招商银行已经远远落后于招商银行了。

从2024年第三季度来看,以营收和净利润衡量,民生银行在股份制银行中排名第七,处于中下游水平。净利润方面,招行净利润已达1140.39亿元,是十年前的两倍多。在股份制银行中遥遥领先。然而,民生银行的净利润仅为307.16亿元,这还是十多年前的数字。此前347.3亿元的数字仍处于较低水平。

民生银行的亮点其实不在于房地产行业大佬云集,而在于小微企业贷款的成功。数据显示,截至2013年末,该行零售业务类别小微企业贷款余额突破4000亿,小微客户总数达190.49万户,大幅增长至2014年的291.19万户。这让民生银行获得了“小微之王”的称号。

相继踏入房地产、金融等行业巨头的陷阱后,回归小微企业是否会成为民生银行的新选择?

三季度末,银行业金融机构小微企业贷款余额79.8万亿元,其中单户授信总额1000万的普惠小微企业贷款余额人民币以下32.6万亿元,同比增长14.7%。

但在当前经济形势下,中小微企业整体发展形势并不乐观。腾讯研究院发布的《中小微企业经营状况与数字化转型研究报告》显示,2024年第三季度,样本企业盈利指数为71.4,较上季度小幅上升0.4。上季度结束了连续三个季度的下滑趋势,营业利润指数为71.4。期末增长指数为53.0,比上季度小幅下降0.5,比去年同期的58.0下降5.0,表明增长停滞状况并未明显改善。

更重要的是中小微企业缺乏信心。除大湾区外,各地区样本企业未来市场预期均有所下降。 2024年第三季度,京津冀、长三角地区样本企业市场预期指数分别为71.5和68.1,比上季度分别下降0.3和1.5,比上季度分别下降3.6和1.1。去年同期。

小微企业贷款业务增长乏力也是民生银行面临的问题。 2022年,民生银行普惠小微企业贷款增长8.76%。 2023年,增速将增至11.51%。然而,今年前三季度,普惠性小微企业贷款增速仅为6.79%。一开始,民生银行抓住了金融危机后中小微企业快速成长并成为骨干力量的机遇,进而成为股份制企业中的生力军。如今,中小微企业的增长活力尚未恢复,而连续雷雨摧残的民生银行,似乎也找不到新的增量。

民生银行与其他银行的不同之处在于,它生来就是为民营企业服务的,这也决定了它比其他银行承担更大的风险。尤其是近两年,越来越多的巨头陷入债务危机。民生银行一直踩着雷,大佬们给予它的加持光环似乎都变成了惨重的代价。

民生银行要想重回第一梯队,需要新的机遇。

本文来自《道宗有礼》,经36氪授权发布。

本文采摘于网络,不代表本站立场,转载联系作者并注明出处:http://mjgaz.cn/fenxiang/272952.html