今天,海关总署公布2024年前11个月我国货物贸易进出口数据。

前11个月,我国货物贸易进出口总额39.79万亿元人民币,同比增长4.9%。其中,自动数据处理设备及其零部件、集成电路、汽车等出口呈现两位数增长。

数据显示,今年前11个月,我国货物贸易出口23.04万亿元人民币,增长6.7%;进口16.75万亿元,增长2.4%。

出口方面,机电产品出口13.7万亿元,增长8.4%,占我国出口总额的59.5%。其中,自动数据处理设备及其零部件1.33万亿元,增长11.4%;集成电路1.03万亿元,增长20.3%;移动电话8744.5亿元,下降0.9%;汽车7629.7亿元,增长16.9%。

进口方面,进口机电产品6.35万亿元,增长7.5%。其中,集成电路5014.7亿枚,增长14.8%,价值2.48万亿元,增长11.9%;汽车保有量63.7万辆,下降11.3%;价值2564.3亿元,下降14.9%。

随着11月数据尘埃落定,这是中国集成电路出口首次突破万亿元大关,彰显了中国在全球半导体产业链中的重要地位以及国际竞争力的持续增强。

01 近十年中国集成电路进出口情况

从近十年我国集成电路出口数量来看,2021年及前七年总体呈上升趋势,2022年、2023年略有下降。2021年我国集成电路进口量也呈现类似情况。过去十年。

这意味着2021年半导体行业将进入鼎盛时期,今年主要受缺芯潮、集成电路国产化、新兴产业推动等影响。后期集成电路进出口量、金额双双下降,主要是受全球经济形势变化影响。

出口额的不断上升,反映出我国半导体自主发展已初见成效。进口的持续增长直接反映了中国大陆半导体市场需求的持续扩大。

此前DIGITIMES数据显示,2024年中国芯片进出口贸易额将受益于全球终端市场,如智能手机和个人电脑需求的复苏,以及生成式人工智能基础设施和汽车行业的建设。芯片进出口量同比分别增长5.2%。 % 对比 11.4%。

从进口金额来看,DIGITIMES分析师简从训指出,2024年中国大陆进口集成电路金额预计约为3200亿美元。中国台湾地区在下游晶圆制造、封装测试产业方面具有优势,而韩国和马来西亚分别是存储器和封装测试产业的重点地区,是中国集成电路的三大进口来源地。 2019年以来,中国从美国进口集成电路的比例逐年下降。

从出口金额来看,2024年中国芯片出口金额将接近950亿美元,为自COVID-19疫情以来第二高,反映出中国半导体自主发展已初见成效。从出口地区来看,台湾地区、韩国、越南和马来西亚是中国大陆芯片出口前四位。

就进口集成电路类别而言,我国进口集成电路主要包括处理器和控制器,其次是存储器。

从出口集成电路品类来看,存储器也是我国集成电路出口的一大品类。中国企业能够根据不同客户的需求生产不同规格、性能的内存产品,从而在国际市场上占据一定的份额。尤其是在一些新兴市场国家和地区,中国内存产品性价比极高,受到当地客户的欢迎。

内存进出口占比高的原因是,一方面,国内市场对高端内存需求旺盛,但自身在高端领域的产能不足;另一方面,中国存储器企业在成本和中低端技术方面具有一定优势。优势,能够在国际市场上找到竞争空间。

2023年,这两大类进出口额均将下降。其中,处理器和控制器进口金额1763亿美元,占比50.3%,同比下降14.1%;存储器进口额789亿美元,占比22.5%,同比下降22.1%。处理器和控制器出口额500亿美元,同比下降4.5%;存储器出口额558亿美元,同比下降20.6%。

当年,处理器和控制器贸易逆差为1263亿美元,内存贸易逆差为231亿美元。可见,在处理器和控制器方面,我国集成电路相对依赖国外。

02中国芯片产量步步上升

集成电路作为信息技术的核心,已成为竞争力的关键要素。面对这一趋势,中国正以前所未有的决心和力度加快本土集成电路产业的发展步伐。

如上图所示,2014年以来,我国集成电路产业市场规模不断上升,集成电路产量也快速增长。此后,2020年和2021年左右将出现快速增长,产量同比增速分别达到29.5%和33.3%。与进出口量的情况类似,2022年我国集成电路产量也将出现小幅下降,2023年再次恢复上升趋势。但总体来看,2022年我国集成电路产量年复合增长率过去十年仍远高于全球平均增长水平。

集成电路出口能够加速增长,一方面得益于半导体行业的整体复苏。受终端需求影响,2023年全球集成电路行业将经历下行周期,几乎所有细分市场都将进入“去库存”阶段。 2024年,随着全球经济的疲弱复苏,下游用户的库存将逐渐减少,集成电路行业将开始复苏。

03芯片产能持续提升

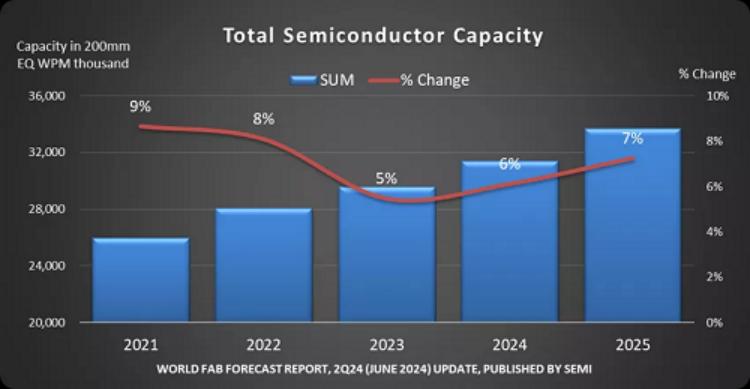

今年年中,国际半导体行业协会(SEMI)发布的《世界晶圆厂预测》显示,随着芯片需求持续上升,全球半导体晶圆厂产能将持续增长。预计全球晶圆厂总产能将同比增长6%,2025年同比增长7%,届时将达到3370万片8英寸晶圆当量的历史新高每月。

从工艺节点来看,2024年5nm及以下尖端工艺节点产能预计同比增长13%,主要得益于数据中心训练中人工智能(AI)的产生、推理和尖端设备。为了提高处理能力的效率,包括英特尔、三星和台积电在内的芯片制造商正准备开始生产2纳米全栅(GAA)芯片。预计到2025年,5纳米及以下尖端工艺节点产能同比增速将达到17%。

从各地区产能扩张情况来看,中国芯片厂商预计将继续保持两位数百分比的产能同比增长。预计到2024年产能将同比增长15%,达到每月约885万片8英寸晶圆当量; 2025年将同比增长14%,达到每月约1010万片8英寸晶圆当量,占行业总量的近三分之一。

中国大陆产能扩张主要集中在成熟工艺上。集邦咨询日前指出,随着新增产能释放,预计到2025年底,大陆晶圆代工厂前十大厂商中成熟制程产能占比将超过25%,其中28/22nm加上最新容量。中国大陆晶圆代工企业特种工艺技术发展以HV平台工艺推进最快,预计2024年实现28纳米量产。

从芯片需求量来看,28nm及以上成熟工艺约占全球四分之三份额,而先进工艺仅占四分之一。

如今,中国芯片产业扩张的成果已逐渐显现。 2024年第一季度中国芯片总产量同比猛增40%,达到981亿片,几乎是2019年同期的三倍。未来几年,中国成熟工艺芯片产能有望实现大幅增长生长。

04 设备与材料同步受益

近年来,随着中国大陆晶圆厂的扩建,上游设备和材料行业也经历了快速发展。

半导体设备,前所未有的机遇

在全球半导体设备市场中,美国、日本和欧洲长期占据主导地位。然而,随着中国大陆晶圆制造能力的快速增长,以及技术的不断进步和国际形势的变化,国内半导体设备产业面临着前所未有的发展机遇。

根据SEMI发布的全球半导体设备市场统计报告,2024年第三季度全球半导体设备销售额同比大幅增长19%,达到303.8亿美元,环比增长13%。

SEMI总裁兼首席执行官Ajit Manocha表示:“在旨在支持人工智能传播以及成熟技术生产的投资的推动下,全球半导体设备市场在2024年第三季度实现了强劲增长。设备投资分布在多个地区“这些地区都在寻求加强其芯片制造生态系统,其中北美同比增长最大,而中国在支出方面继续领先。”

总体来看,2024年全球半导体设备市场将呈现良好的发展态势。SEMI预计2024年全球半导体设备市场同比增长3.4%,达到1090亿美元,其中中国占比高达32%。这一增长不仅体现了全球半导体产业的蓬勃发展,也体现了中国在全球半导体市场的重要地位。

从半导体设备企业近年来的营收表现来看,近四年来,北方华创、中微电子、拓晶科技、盛美半导体、华海清科五家企业的年营收不断上升。其中,盛美半导体2023年营收将比2021年增长一倍以上,中微2023年营收也将比2021年增长一倍,拓晶科技和华海清科2023年营收将比2021年增长三倍以上。

相应地,各公司的年度净利润也不断上涨。值得注意的是,北方华创今年前三季度归属于母公司的净利润已超过2023年归属于母公司的净利润总额。全年归属于母公司的净利润总额为也类似。

与此同时,不少企业也在三季报中表示,新合同签订工作取得积极进展。

前三季度,中国微波公司新订单76.4亿元,同比增长约52.0%,其中刻蚀设备新订单62.5亿元,同比增长约54.7% %,LPCVD新增订单3亿元,新产品开始放量。 ;预计2024年新增订单在110亿元至130亿元之间。前三季度,公司专用设备总产量同比增长约310%,对应产值约94.19亿元同比增长约287%,为后续出货量和收入确认奠定基础。

一些企业已经开始实现订单向业绩的转化。前三季度,华海清科实现营业收入24.52亿元,较去年同期增长33.22%,实现未归母净利润6.15亿元。同比增长33.85%;其中第三季度营业收入9.55亿元,同比增长57.63%,扣非净利润2.46亿元,同比增长62.36% ,创历史新高。公司预计,未来随着满足更多材料工艺和更先进工艺要求的CMP设备的推出,以及国内新技术的应用,客户对CMP设备的采购和升级的需求将快速增长。

盛美上海、北方华创三季度营收再创新高,营业收入分别为15.73亿元、80.18亿元,同比增长37.96%、30.12%,环比增长月涨幅分别为6.09%和23.81%。

近年来,资本市场也为半导体设备企业提供了大规模的资金支持。北方华创2019年、2021年共通过定向增发募集资金105亿元。2021年,中国微波公司通过定向增发募集资金82亿元。近期,盛美上海拟通过定向增发融资45亿元,用于加快研发进度、深化产品布局。该公司将2024年营业收入预测范围调整为56亿至58.8亿元人民币,而此前的最低预测为53亿元人民币。有所增加。

半导体材料,迎来机遇

在全球半导体材料供应链中,日本、美国等国家长期占据市场主导地位。

不过,近年来,随着国内半导体材料厂商不断提升半导体产品技术和研发能力,我国半导体材料国产化进程加快。

根据中商产业研究院发布的《2024-2029年中国半导体材料专项研发前景预测与评估报告》显示,2022年中国大陆半导体材料市场规模约为939.75亿元,每年同比增长8.72%,2023年约为939.75亿元。 979亿元。中商产业研究院分析师预测,2024年市场规模将达到1011亿元。

经过多年发展,我国半导体材料在关键材料领域基本实现布局或量产,但整体产品仍以中低端为主。 ArF光刻胶等高端产品已获得部分企业认证,但高端材料仍以海外厂商为主,产能和市场规模与海外厂商存在较大差距。

近年来,政策支持和产业资金也为半导体材料企业注入强劲动力。国家重大基金多次对半导体材料领域进行投资,帮助企业扩大生产规模、提高研发能力。与此同时,各地政府也出台相关政策,鼓励半导体材料企业在当地扎根,加快产业集群的形成和发展。

本文来自微信公众号,作者:冯宁,36氪经授权发布。

本文采摘于网络,不代表本站立场,转载联系作者并注明出处:http://mjgaz.cn/fenxiang/273138.html